30代の平均貯金額はいくら?年代・世帯別の貯金額&お金を増やす方法も解説

目次

30代の貯金平均はいくら?年代別の貯金の平均値をチェック

30代の貯金額の平均値は、単身者が606万円、2人以上世帯が752万円(※)でした。それぞれの内容について詳しく見ていきましょう。

※金融資産を保有していない世帯を含む数値です。以降のデータはすべて同様です。

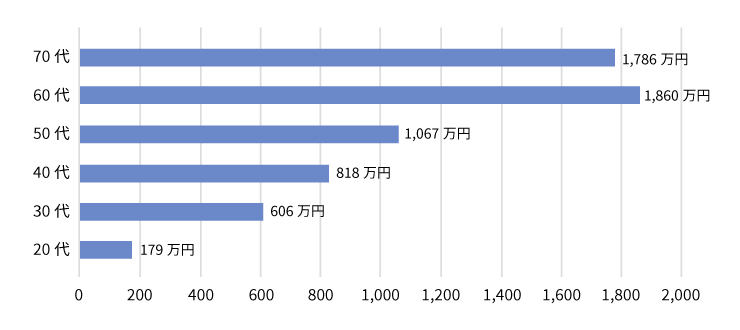

【単身者】年代別の貯金額の平均値

単身者における貯金額(金融資産保有額)の平均値は1,062万円でした。

【年代別】単身者における平均貯金額(金融資産保有額)

※金融広報中央委員会「家計の金融行動に関する世論調査[単身世帯調査](令和3年)」 [1]より作成

年代別の平均値をみてみると、グラフのとおり、年代が上がるにつれて貯金額は増加する傾向にあります。この理由は、20~30代はまだ収入が低く、さらに娯楽や趣味、奨学金の返済などの支出も多いことから、貯金ができていないと考えられます。一方、60代になると、退職金の受け取りや遺産相続などでまとまった金額が入ってくることなども影響してか、貯金額が大幅に増えていきます。

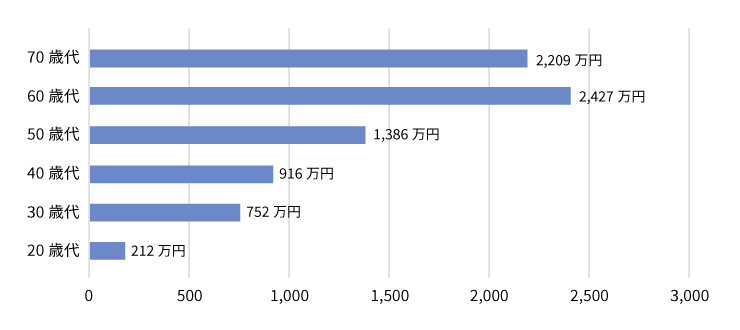

【2人以上世帯】年代別の貯金額の平均値

続いて2人以上世帯における貯金額(金融資産保有額)の平均値です。全世代の平均値は1,563万円でした。以下は、年代別の貯金額平均値です。

【年代別】2人以上世帯における平均貯金額(金融資産保有額)

※金融広報中央委員会「家計の金融行動に関する世論調査[二人以上世帯調査](令和3年)」 [2]より作成

2人以上世帯の場合も、単身者同様に年齢が上がるごとに貯金額が増える傾向が見られます。また、20代と50代のタイミングで同世代の単身者の平均値と比較すると貯金額に大きな開きが見られます。たとえば20代の場合ですと、マイホームの購入や子どもの学費など、今後のライフイベントに向けた貯金をはじめているのだと推測されます。

30代の貯金の中央値は?年代別の貯金の中央値をチェック

前項では30代の“平均”貯金額を紹介しました。平均値は合計をデータの数で割り算したものです。そのため、少人数の富裕層がいれば、それだけで数値がぐんと高くなります。

より現実に即した貯金額を把握するためには、「中央値」も知っておくことが重要です。中央値は、データを順番に並べた際、真ん中に位置する数値を求めるものです。例えば、貯金額100万円×9人と貯金額1億円×1人のデータの場合、貯金額の平均値は1,000万円を超えてしまいます。しかし、中央値であれば100万円となり、現実に即した数値を見ることができます。

それを踏まえた上で、再度単身者と2人以上世帯の貯金額について見ていきましょう。

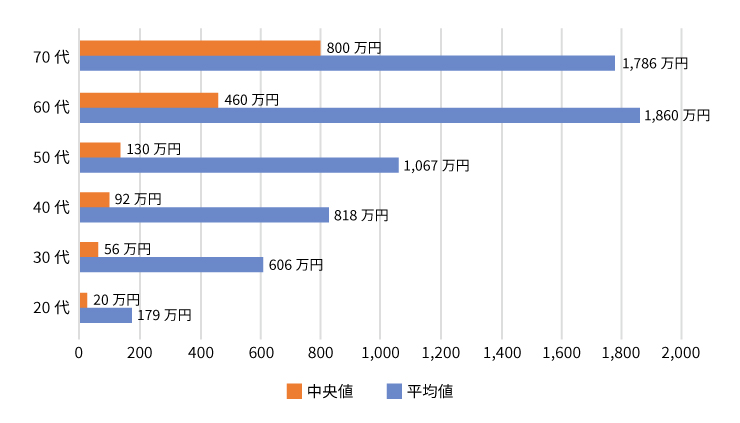

【単身者】年代別の貯金額の中央値

30代の単身者における貯金額の中央値は56万円です。全年代の中央値でも、100万円でした。以下で、平均値と中央値を比較したグラフを見てみましょう。

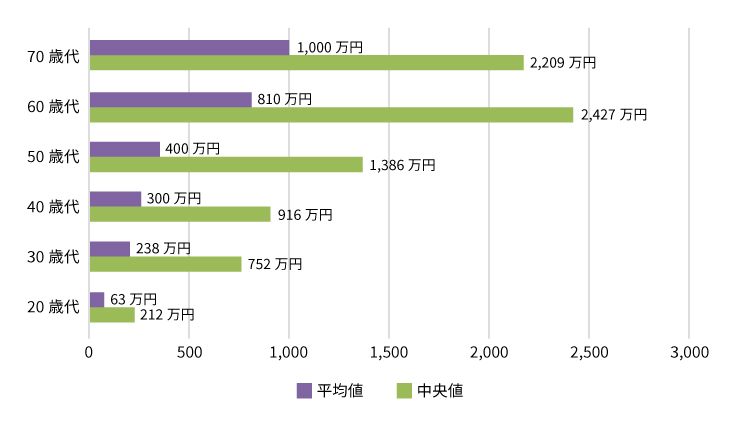

【年代別】単身者における貯金額(金融資産保有額)の中央値・平均値

※金融広報中央委員会「家計の金融行動に関する世論調査[単身世帯調査](令和3年)」[1]より作成

グラフを見るとわかるとおり、中央値が平均値を大きく下回っていることが読み取れます。すでにご紹介したとおり、一部の富裕層が平均値を上げているだけであり、実際には貯金がない人も多いということが分かります。

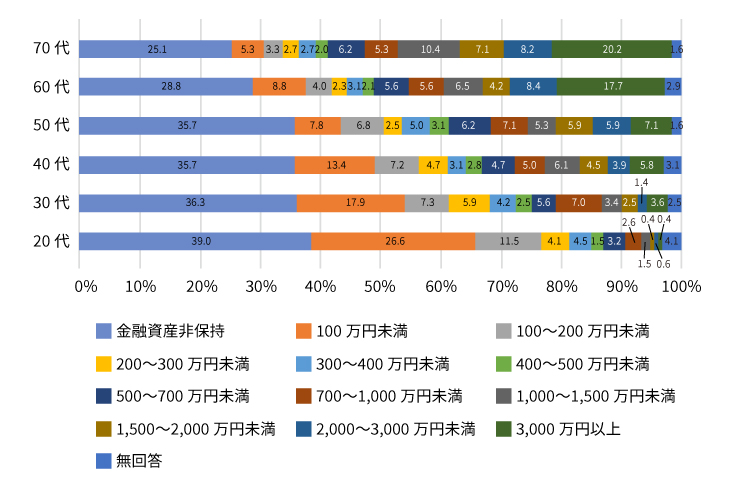

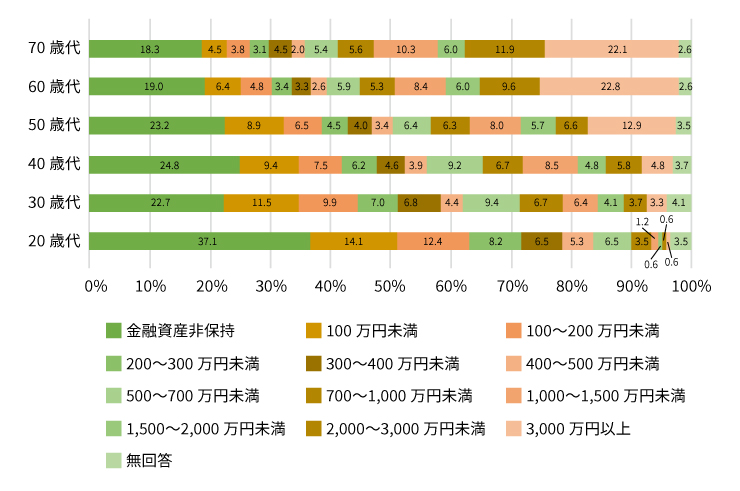

【年代別】単身者における貯金額(金融資産保有額)の分布

※金融広報中央委員会「家計の金融行動に関する世論調査[単身世帯調査](令和3年)」[1]より作成

上記は全資産保有額の分布です。こうしてみると、「金融資産非保持」つまり、貯金なしという方は決して少ないわけではなく、全体の33%がここに該当します。

【2人以上世帯】年代別の貯金額の中央値

2人以上世帯の30代における貯金額の中央値は238万円です。単身者ほどではありませんが、平均値との間に大きな隔たりがあります。

【年代別】2人以上世帯における貯金額(金融資産保有額)の中央値・平均値

※金融広報中央委員会「家計の金融行動に関する世論調査[二人以上世帯調査](令和3年)」[2]より作成

単身者と比べると、中央値においては2人以上世帯の方が貯金を多くしていることが分かります。とくに50代までは単身者との間にかなりの差があると言えるでしょう。

【年代別】2人以上世帯における貯金額(金融資産保有額)の分布

※金融広報中央委員会「家計の金融行動に関する世論調査[二人以上世帯調査](令和3年)」[2]より作成

単身者に比べると、貯金なしの世帯の割合は大きく減ります。全世代では22.0%となるため、単身者の約3分の2です。この結果からも、2人以上世帯は貯金を行う傾向が読み取れました。

30代(夫婦・独身)に必要な費用をチェックしよう

30代の一般的な貯金額が分かったところで、次はさまざまなライフイベントにかかる費用についても見てみましょう。ここでは、結婚、出産、子育て・教育の3分野について解説します。

結婚に関する費用

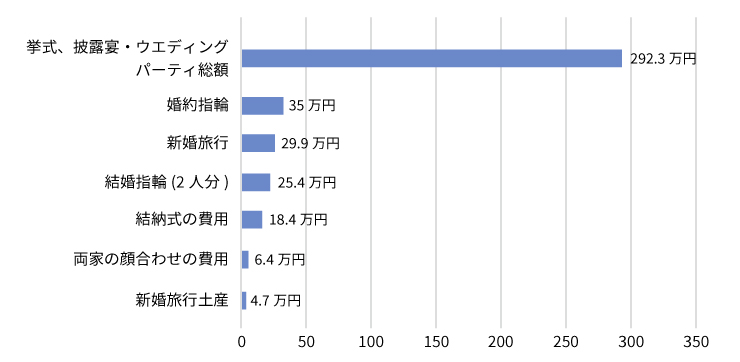

ゼクシィ結婚トレンド調査2021(全国推計値)のデータによると、結納・婚約~新婚旅行までにかかった費用の総額は平均で356.8万円でした。内訳は以下です。

結納・婚約~新婚旅行にまつわる費用の平均額

※株式会社リクルート「ゼクシィ結婚トレンド調査2021(首都圏)」[3]より作成

突出して大きいのは「挙式、披露宴・ウエディングパーティ総額」の292.3万円です。なお、これはあくまで全国平均であり、首都圏になると323.6万円とさらに金額が大きくなります。

ただし、実際にはご祝儀で回収できる部分も少なくありません。同調査によると、ご祝儀の総額平均(全国)は176.8万円でした。差し引きすると、115.5万円です。それを踏まえると、結婚に関する実質の費用はおおよそ235万円前後と言えるでしょう。

出産に関する費用

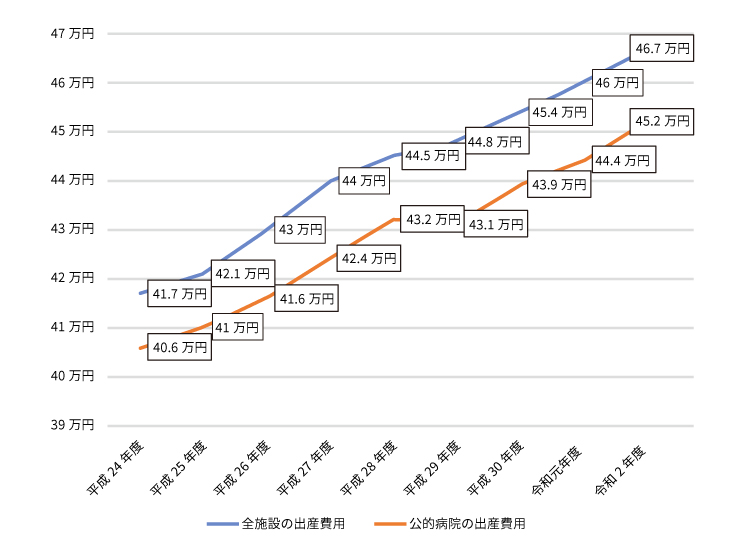

出産費用について見ていきましょう。厚生労働省発表の「出産費用の実態把握に関する調査研究(令和3年度)の結果等について」[4]によると、令和2年度における全施設の平均出産費用は46.7万円でした。金額は年間平均1%の割合で上昇しているため、今後さらに高くなる可能性があります。

出産費用の推移

※厚生労働省「出産費用の実態把握に関する調査研究(令和3年度)の結果等について」[4]より作成

ただし、平成23年4月からは健康保険・国民健康保険の制度として、出産育児一時金が定められています。出産育児一時金の申請を行うことで、原則として42万円が支給される[5]ため、実質の支払い額はもう少し抑えられるでしょう。

ただし、ご紹介した全施設の平均出産費用はあくまでも出産費用のみであり、妊婦検診や分娩・入院の室料等は含まれていません。さらに、ベビー用品の購入費用なども含めると、実際には少なくとも20~30万円前後は必要だと考えられます。

子育て・教育に関する費用

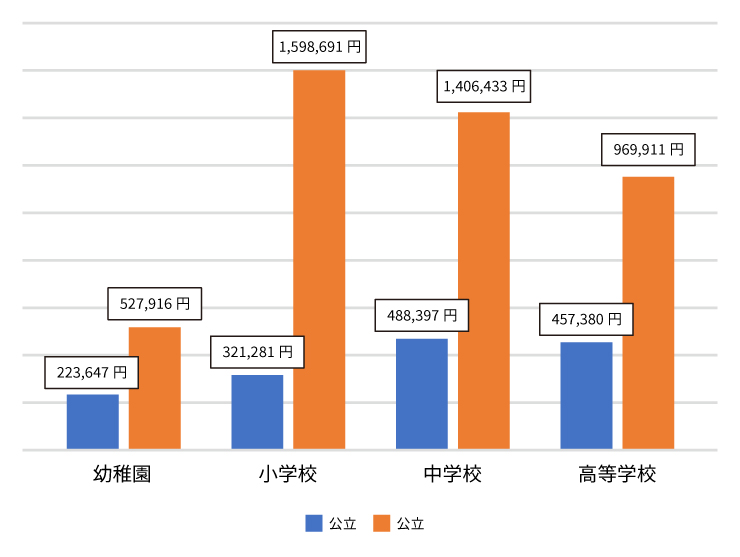

はじめに、幼稚園から高校までの学習費平均を見ていきましょう。費用は公立と私立で大きく異なります。以下は、令和元年に文部科学省が発表した「平成30年度子供の学習費調査の結果について」[6]の調査結果です。

幼稚園~高等学校までの学習費平均(年間)

※文部科学省「平成30年度子供の学習費調査の結果について」[6]より作成

単純に計算をすると、公立の場合は幼稚園(年少)から高校卒業までの15年間で、約544万円の費用がかかることになります。一方、私立の場合は約1,830万円となり、3倍以上の差が生まれます。

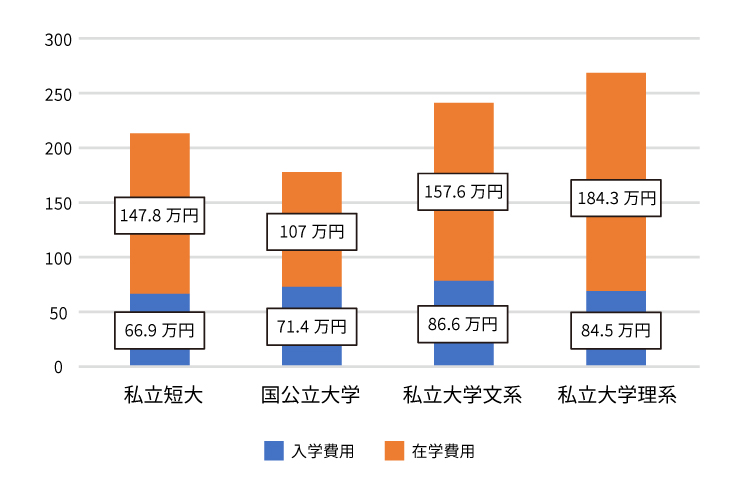

次に、大学・短大の学習費平均についても見てみましょう。日本政策金融公庫が行った令和元年度「教育費負担の実態調査結」[7]の結果を基に、大学と短大の入学・在学費用平均について、「(入学費用)+(年間在学費用)×4(短大の場合は×2)」の計算式で算出してまとめました。

大学・短大の入学・在学費用平均

※日本政策金融公庫「令和元年度「教育費負担の実態調査結果」」[7]を基に作成

このように、進学先によってかかる費用は大きく異なることが分かります。例えば、同じ理系でも私立大学であれば821.7万円ですが、国公立大学の場合は499.4万となり、約320万円の差が生じます。

貯金を増やす4つの方法

なかなかお金が貯まらないという方は、日々の出費を見直すことが大切です。同時に、制度の活用や投資による資産運用も検討しましょう。ここでは、貯金を増やす4つの方法をご紹介します。

家計簿をつけて生活コストを見直す

生活費を見直すには、家計簿をつけることが効果的です。収入と支出を細かく記録することで、自分の支出の傾向をより分析・把握することができます。最近では家計簿アプリなども登場しているので、より簡単に自分の経済状態を把握できます。

固定費を見直す

固定費の見直しも必要です。電気、ガス、スマートフォンなどの生活インフラに関わる契約内容を見直してみましょう。とくにスマートフォンの通信費は、契約期間などにも目を向けることが重要です。

また、一般的に住居費は手取り収入の3分の1までに抑えるのが良いとされています。何らかの理由で給料が下がってしまったのに、これまでと同じ部屋を借りているといった事態はなるべく避けた方がいいでしょう。そのほか、保険契約の見直しなども効果的です。

食事や衣類にかけるお金を節約する

外食や高価な衣類の購入は、貯蓄を大きく目減りさせる可能性があります。食費を節約するには、外食の回数を減らし、節約できる料理の作り方を覚えましょう。衣料品については、買い替えを減らすためにも、長く使える素材を選ぶのがポイントです。

また、衝動買いをよくしてしまうという方は、どうすれば抑制ができるかに目を向けてみてください。ひとつのアイデアとしては、先述した家計簿アプリ等を用いて自身の経済状況を把握することです。併せて、資産を含めた将来設計をしておくと、現在自分にどれくらいの余力があるのかを客観的に判断できるようになります。

NISAを活用する

NISAとは、株式や投資信託で得られた利益が非課税になる、個人の資産運用を支援する制度です。運用益(売却益や配当・分配金)を非課税で投資でき、2024年1月からは非課税保有期間が無期限[8]になるなど、ほかの投資に比べて大きなメリットがあります。

少額からでもはじめられるため、資産形成にこれから着手したいという方にもおすすめです。

まとめ

今回は家計における貯金という観点から、さまざまなデータを基にして解説を行いました。貯金をしない世帯が多いことも分かりましたが、将来のライフイベントを考えると、それに向けた備えは必要とも言えるでしょう。家計の見直しや資金運用・形成などに取り組み、将来設計を立ててみてください。

- 金融広報中央委員会:

家計の金融行動に関する世論調査[単身世帯調査](令和3年) - 金融広報中央委員会:

家計の金融行動に関する世論調査[二人以上世帯調査](令和3年) - 株式会社リクルート:

ゼクシィ結婚トレンド調査2021(首都圏) - 厚生労働省:

出産費用の実態把握に関する調査研究(令和3年度)の結果等について - 全国健康保険協会:

子どもが生まれたとき - 文部科学省:

平成30年度子供の学習費調査の結果について - 日本政策金融公庫:

令和元年度「教育費負担の実態調査結果」 - 金融庁:

NISAを知る

記事編集

- くらひろ編集部

- 東京電力エナジーパートナー株式会社

「くらひろ by TEPCO」は、東京電力エナジーパートナーが運営するWebメディアです。でんきやガスのことはもちろん、あなたの毎日に役立つ知識から、くらしを広げるアイデアまで、“知りたい”に答える多彩な記事をお届けします。

この記事の情報は公開日時点の情報です

KEYWORD

#人気のキーワード

RECOMMENDED

#この記事を読んだ人におすすめの記事